Белый Барс

Профи

- Рег-ция

- 07.01.2024

- Темы

- 14

- Сообщения

- 557

- Реакции

- 250

одно из самых "горячих" IPO состоялось, стартовали торги акциями МТС-банка

МТС Банк (MBNK) по итогам IPO на Мосбирже привлек ₽11,5 млрд, разместив акции по цене ₽2500 за бумагу — это соответствует верхней границе ранее заявленного ценового диапазона ₽2350–2500 за акцию. Книга заявок на первичное размещение акций была переподписана в пять раз по верхней границе ценового диапазона (по информации из разных источников)

Таким образом, рыночная капитализация банка на момент начала торгов оценивается в ₽86,6 млрд. Для сравнения, капитал банка по итогам 2023 года составил ₽76,3 млрд.

Спрос со стороны инвесторов приблизительно в 15 раз превысил объем IPO по верхней границе ценового диапазона. Итоговый объем IPO составил 11,5 млрд руб. с учетом размера стабилизационного пакета. Размещение стало рекордным российским IPO по объему спроса и количеству заявок инвесторов. Всего в рамках размещения было подано более 200 тыс. заявок от розничных и институциональных инвесторов на общую сумму около 168 млрд руб.

«Банк применил сбалансированный подход к аллокации, с учетом существенного спроса от всех групп инвесторов», — подчеркнула кредитная организация. Общая аллокация на розничных инвесторов составила около 5 млрд рублей (около 4%), на институциональных инвесторов – 6,5 млрд рублей. Каждая заявка розничных инвесторов получила одинаковый процент аллокации, соответствующий доле данной заявки во всем розничном спросе, но не менее одной акции и не более 30 тысяч акций на одну заявку.

Многие инвесторы, а правильней сказать - спекулянты, учитывая ажиотаж, ждали планки на старте торгов, но ничего такого не случилось. Котировки в первые минуты достигали 2750 руб., что на 10% выше цены размещения, а потом пошли вниз.

Это не удивительно, если брать информацию перед IPO, менеджмент компании ждет капитализации 100 лярдов концу года, и здесь не видно огромного потенциала роста, но по крайней мере ниже, цены размещения вряд ли дадут упасть.

тем временем акции МТС-банка подошли у уровню цены IPO и возникает закономерный вопрос,

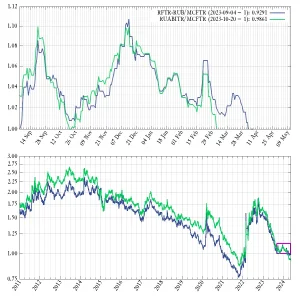

В данном случае собеседники издания несли невероятно веселую чушь про якобы излишне крепкий рубль и высокие ставки дисконтирования. Примерно как Citigroup в начале 2016 г. спрогнозировал падение РТС до 400 пунктов (индекс тотчас же улетел в противоположном направлении) - у меня такая ассоциация возникла сразу.

В данном случае собеседники издания несли невероятно веселую чушь про якобы излишне крепкий рубль и высокие ставки дисконтирования. Примерно как Citigroup в начале 2016 г. спрогнозировал падение РТС до 400 пунктов (индекс тотчас же улетел в противоположном направлении) - у меня такая ассоциация возникла сразу.