Может быть главный результат года - дивидендный портфель не панацея. Хочется денежного потока купи вдо+офз. Кроме того, в них вполне можно объезжать ставку раза в полтора.

И это тоже (к смешанному портфелю обыватель решил прийти самым мучительным путем), но есть последствия более судьбоносные. Если присмотреться к вчерашним картинкам, то весь период 2021-2025 — это уменьшенная копия болтанки 2007-2014, когда и индексы проседали куда глубже. Не выводя предсказаний из этого подобия, можем констатировать: еще одно поколение инвесторов (не) прошло обряд посвящения. Та их часть, кто удержался в седле, скорее всего смогут в итоге намазать риск-премию на хлеб (OK, я обещал без предсказаний), а вот вылетевшие надолго создадут спрос на бонды и прочие анальгетики.

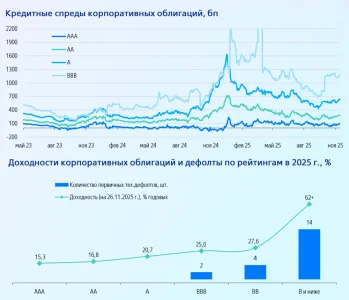

И ведь кредитный риск, отражаемый в спредах, не от номинальной ставки зависит (это было бы слишком просто), а от жесткости кредитных условий. По мере того, как банки режут лимиты для рискованных заемщиков, те наводняют собой рынок ВДО, емкость которого попросту конечна.

И ведь кредитный риск, отражаемый в спредах, не от номинальной ставки зависит (это было бы слишком просто), а от жесткости кредитных условий. По мере того, как банки режут лимиты для рискованных заемщиков, те наводняют собой рынок ВДО, емкость которого попросту конечна.